In deze blog zullen we een simpele weergave geven van het nut en de noodzaak van geld investeren aan de hand van het boek Money, Master the game. Dit boek van Tony Robbins is een meesterwerk! Velen zullen Tony Robbins kennen van zijn event en coachings. Tony Robbins coachte in totaal meer dan 50 miljoen mensen uit meer dan 100 landen en ruim 4 miljoen mensen deden mee aan zijn live events. Naast zich te storten op het verbeteren van het leven van mensen in de vorm van coaching is hij ook zeer actief op financieel gebied en zijn doel met dit boek is om persoonlijke financiën voor iedereen toegankelijk te maken. Leer de tactieken en methodes van Warren Buffet en Ray dalio!

Intro-sidenote

In de intro wordt er uitgelegd dat de kwaliteit van je leven afhangt van de kwaliteit van je vragen. De schrijver van de introductie gebruikt het V2MOM model. Dit is een zeer hulpzaam model om keuzes te maken op vele fronten!

Oké tot zover de algemene intro, snel door naar het boek en beleggingen!

The secret of getting ahead is getting started. – Mark Twain

Tony vertelt in hoofdstuk 1 wat voor betekenis geld kan hebben voor mensen. Iedereen heeft een andere associatie met geld, veelal hangt er een taboe omheen en wordt er weinig over gepraat. Om echter gebruik van geld te maken kun je niet negeren dat geld belangrijk is. Ook al is het wellicht abstract, geld is tegenwoordig namelijk enkel een papiertje, met de waarde die wij overeenkomen. Geld is simpelweg een ruilmiddel waarmee je dingen kan kopen. Geld is niet goed of slecht, tot jij bepaald wat je er mee doet. Geld is ook geen doel op zich. Vaak gaat het om de gevoelens of emoties waarvan we denken dat we deze met geld kunnen bereiken;

Hoe abstract geld daadwerkelijk ook is, wanneer je te weinig hebt brengt dit een hoop negatieve emotie met zich mee. Geld kan dus in zekere zin een verschil maken in je dagelijkse leven. Het kan je wellicht niet direct gelukkig maken, maar wel zorgen voor zekerheid of zorgen dat je iets kan doen wat je leuk vind zonder je zorgen te maken over de rekeningen die je moet betalen!

Tony zijn zes basisbehoeften van de mens zijn inmiddels wereldberoemd. Ook in dit boek komen ze naar voren, tony zegt hierover het volgende: “whatever emotion you are after, whatever vehicle you pursue- building a business, getting married, raising a family, traveling the world- whatever you think your nirvana is, I have found it is only an attempt by your brain to meet one or more of the six human needs.” !Dit is wat mij betreft het belangrijkste onderdeel van het boek.! Waarom doe je werkelijk wat je doet? Wil je bevestiging, zekerheid, liefde of iets bijdragen?

Dit zijn de zes basisbehoeften van de mens:

The secret to wealth is gratitude

Tony introduceert het begrip financiële onafhankelijkheid. Dit betekent dat je genoeg inkomstenstroom vanuit investeringen hebt om daar je vaste lasten van te betalen. Om dit te bereiken moet je een belangrijke eerste stap nemen; Wordt in plaats van alleen consument, een eigenaar van activa (activa zijn eigendommen die geld opleveren in plaats van geld kosten). Dit doe je door te investeren.

Tony legt in dit boek verder uit hoe je investeert zonder slachtoffer te worden van de financiële producten die enkel gemaakt zijn door banken om zoveel mogelijk fee’s binnen te harken. Daarnaast legt hij uit hoe je een stabiel portfolio opbouwt die in alle “seizoenen” van de markt goed presteert. Hij interviewt grote namen zoals Warren Buffet en Ray dalio en deelt al hun bevindingen!

“What has been very successful for me through my whole life is not to be arrogant about knowing, but to embrace the fact that I have weaknesses; that I don’t know a lot about this, that, and the other thing. The more you learn, the more you realize you don’t know. – Ray Dalio

Het bovenstaande citaat is een vooruitblik op de rest van het boek en de strategieën. Je kunt als individuele investeerder niet verwachten de markten te verslaan. Je kunt zelfs niet verwachten dat je bank of broker de markt gaat verslaan. Dus in plaats van uit te gaan van wat je wel weet, kun je beter uitgaan van wat je niet weet! Hoe? Dat lees je hieronder.

Het uiteindelijk bereiken van financiële vrijheid is de rode draad door dit boek. Dit wordt steeds belangrijker voor mensen vanwege diverse redenen.

De levensverwachting wordt steeds hoger, Tony legt onder andere uit dat het niet realistisch is een pensioen op te bouwen voor 30 jaar als je 30 jaar maar 10% van je inkomen wegzet. Ook zijn de opgebouwde pensioenen en zekerheden vanuit de overheden wankel. Daarom is het van belang zelf aan je vrijheid en pensioen te werken, zodat je van niemand afhankelijk hoeft te zijn.

Stap 1 om financiële onafhankelijkheid te bereiken is de meest belangrijke financiële beslissing van je leven maken: Een geautomatiseerd plan voor sparen en beleggen.

Diep van binnen weten we allemaal dat we meer moeten sparen en beleggen, iedereen begrijpt het, maar weinig mensen doen het. Dit komt vaak doordat de financiële wereld te complex lijkt en mensen daardoor niet weten waar ze moeten beginnen. Complexiteit is de vijand van uitvoering. Daarom is het van groot belang één keer een goede strategie te bepalen welke vervolgens automatisch onderhouden wordt. Met name als je niet dagelijks met beleggen bezig wil zijn.

Mastery requires three levels:

Repetition is the mother of skill – Jim Rohn

Nu door naar het belangrijkste onderdeel van het boek, de zeven stappen die je kunt nemen om financieel onafhankelijk te worden! Actie!

1. Periodieke inleg en rente op rente

Veel mensen verwachten door een grote klapper te maken in eens financieel vrij te kunnen worden, terwijl dat vaak niet de manier is. Veel mensen zien de kracht van rente-op-rente over het hoofd. De belangrijkste financiële beslissing in je leven is om een deel van je verdiende geld zelf te houden en te investeren, voordat je overige uitgaven doet. Aka betaal jezelf eerst! Dit is ook een van de principes uit De rijkste man van babylon. Besluit dus welk percentage van je inkomen je maandelijks (het liefst geautomatiseerd) opzij zet. Het gevaar wanneer je het niet automatiseert is dat je toch op markten in wil spelen of het gevoel hebt dat er wellicht een daling aan komt waardoor je wacht met investeren.

earn more, spend less, and automate it – Tony Robbins

2. Ken de regels van het spel

De financiële markten worden overspoeld met beleggingsproducten, stuk voor stuk worden ze gepresenteerd met prachtige cijfers en resultaten, de realiteit is echter vaak anders. Een van de belangrijkste dingen bij beleggen is dat je niet ten prooi komt van beleggingsproducten die niet voor jou werken, maar alleen voor de bank. Veelal worden er zoveel fees gerekend dat je resultaat hierdoor zwaar onder druk staat. Het betalen van fees en belastingen is dan ook je grootste vijand bij het beleggen. Dit gaat namelijk ten kosten van je rente-op-rente effect, hierdoor kan een paar promille verschil je over de jaren heen duizenden zo niet tienduizenden euro’s kosten. Volgens Tony faalt 96% van de beheerde fondsen erin de markt over een langere periode te verslaan! Wat er dus veelal gebeurd is dat mensen een hoge prijs betalen voor een actief beheerd fonds. Het fonds handeld veel, wat kosten met zich mee brengt. Vervolgens verslaan ze dus over langere periode vrijwel nooit de markt. Wat je dus krijgt is een duur beleggingsproduct met ondermaatse resultaten. Daarnaast worden de fondsen vaak gepresenteerd met bruto rendementen en blijft er na alle fees veel minder over dan waarmee geadverteerd wordt. Veelal worden de resultaten gepresenteerd als bruto rendementen, maar worden nadien nog allerlei beheerskosten, transactiekosten en andere kostenposten afgetrokken. Het blad Forbes presenteerde een artikel waarin de werkelijke kosten van de beheerde fondsen werd uitgezocht. Wat bleek? Het gemiddelde fonds kost je 3,17% per jaar! Dat terwijl 96% niet duurzaam de markt kan verslaan.

De grootste leugen is dat de fees maar een klein bedrag per jaar zijn en dat het de diensten van je broker/bank meer dan waard zijn. Stel dat je bijvoorbeeld op je 35e 100.000,- euro investeert in een beheerde portefeuille met een groei van 7% per jaar over een periode van 30 jaar. Wat is dan het verschil van 1,2 of 3% beheerfee betalen? (Denk aan het gemiddelde van 3,17%!). Wanneer je 1% betaald kom je op een eindbedrag van 761,225,- Euro. Met 2% ga je naar 574,349,- Euro. Met 3% jaarlijkse kosten ga je zelfs naar 432,194,- Euro.

Pas dus op dat je niet met beide benen in een financiële booby-trap loopt. Veel financiële producten zijn niet ontwikkeld met het oog op winstgevendheid voor de investeerder, maar voor de bank of broker. Dit wil niet zeggen dat er geen goede adviseurs of beleggingsproducten bestaan natuurlijk, maar wel dat je niet kunt aannemen dat elk product perse jouw doel dient.

Superficially, I think it looks like entrepreneurs have a high tolerance for risk. But one of the most important phases in my life is “protecting the downside”. – Richard Branson

3. Wat is de prijs van je dromen?

Hoe kun je het spel winnen als je niet weet waar de finishlijn is? Er zijn verschillende levels van financiële vrijheid, voor iedereen verschilt het hoe groot deze bedragen zijn. You can’t manage your health if you can’t measure it. And the same goes for your financials. Veelal denken mensen een enorme hoeveelheid geld nodig te hebben. Vaak blijkt dit in de praktijk mee te vallen als je je doelen en wensen eens goed op een rij zet. Stel dat je bijvoorbeeld 2.000,- maandelijks passief wil verdienen om financieel veilig te zijn, dan heb je daar geen miljoenen voor nodig. Dan zou je aan 400.000,- tegen 6% per jaar al genoeg hebben. Bedenk dus goed wat je echt nodig hebt en maak je doelen behapbaar. Deel het ook op in kleine stapjes; financieel comfortabel, financieel veilig, financieel vrij.

Volgens Tony zijn er drie stappen die het behalen van grote doelen mogelijk maken:

Alles kan, alles heeft een prijs – Tibor Olgers

Om het process the versnellen kun je natuurlijk diverse dingen doen; geld besparen, meer verdienen, meer rendement maken etc. Wat mij erg is bijgebleven zijn de woorden van Jim Rohn: “You can have more that you have, if you become more than you are.” Met andere woorden; wat je verdient is een weerspiegeling van je toegevoegde waarde. Je krijgt wat je verdient, niet wat je wil verdienen, wenst te verdienen of waar je denkt recht op te hebben. Je kunt alleen meer krijgen als je zelf meer wordt. Verdienste zijn dus geen weerspiegeling van je tijdsinvestering, enkel van je toegevoegde waarde. Denk er maar eens overna, iemand die niet studeert kan meteen aan het werk en zit al gauw tegen het plafond qua salaris, enkel omdat het werk wat hij doet door velen gedaan kan worden. Wanneer jij iets kan wat weinig anderen kunnen, dan pas wordt je veel waard.

Try not to become a man of success, but rather try to become a man of value. – Albert Einstein.

Meer informatie over mindset en ontwikkeling? Check onze Academy

4. Hoe verdeel je je geld?

Never test the depth of the river with both feet. – Warren Buffet

Het allerbelangrijkste bij beleggen is je portfolio verdeling, Tony legt uit dat iedereen geld kan verdienen, maar om het te behouden moet je de juiste verdeling vinden. De verdeling van je portfolio betekent dat je de investeringen spreid over diverse asset classes zoals; aandelen, obligaties, vastgoed, edelmetalen, grondstoffen en crypto. De verdeling is onderdeel van je beleggingsstrategie en afhankelijk van je doelen, behoeften, risicotolerantie en levensfase. Hoe goed je ook beredeneert en plant, het kan altijd compleet anders uitpakken. Never underestimate how wrong you can be zegt Dan Pena. Diversify or die, diversify well and you will win. Zelfs de grootste experts in de wereld van beleggingen maken fouten en hebben het soms mis. Dus als bekend is dat je het af en toe mis gaat hebben, dan kun je daar beter rekening mee houden in je strategie. Ga uit van de dingen die je niet weet in plaats van de dingen die je wel weet.

Je beleggingen kun je indelen in twee categorieën: Veilige beleggingen en risicovolle beleggingen. Bedenk goed hoeveel risico je wil nemen en welke beleggingen in welke categorie vallen. Hoeveel risico je wil nemen is per persoon afhankelijk, tevens ook afhankelijk van je levensfase. Naast deze twee investeringsgroepen noemt Tony nog een derde beleggingsgroep; je dream bucket. Dit is een rekening waar je een deel van je geld op stort om je dromen waar te maken, een leuke vakantie, dikkere auto etc. Dit omdat er naast serieuze business ook tijd moet zijn om dingen te vieren.

We geven nu een opsomming van de diverse investeringsmogelijkheden ingedeeld in categorieën.

Veilige beleggingen:

Risicovolle beleggingen:

Hierboven staan alle spelers die je in je team kan hebben! Het belangrijkste is dus om te spreiden over die spelers, over de verschillende asset classes, geografisch en over de tijdlijn. Het betekent natuurlijk niet dat je deze assets ook stuk voor stuk moet bezitten! Pak er een paar waar je comfortabel mee bent en begin. Hoe je het ook spreid en verdeeld, het belangrijkste is dat je ergens begint. Learn by doing!

In any moment of decision, the best thing you can do is the right thing, the next best thing is to do the wrong thing, and the worst you can do is do nothing. – Theodore Roosevelt.

5. Upside without downside

Invincibility lies in the defense – Sun Tzu

In dit hoofdstuk legt Tony uit hoe grote investeerders in elke markt geld weten te verdienen. Ray Dalio zegt hierover: “Expect surprises”. Nogmaals, hij gaat er meer van uit dat hij dingen niet weet dan wel weet. De aanname dat je weet hoe het zal gaan lopen of de waarheid in pacht hebt is pure arrogantie. De markten zijn zo complex, dat alleen mensen die hun hele leven er aan toewijden een schijn van kans hebben om de markt te voorspellen. Al het andere is pure speculatie. Volgens Ray is het spel naar financiële vrijheid nog steeds te winnen voor de particuliere investeerder, maar: Niet als je naar je conventionele broker luistert die je dure producten aansmeert, ook niet als je zelf gaat proberen de markt te timen en te verslaan. De markt timen is alsof je als amateur poker speelt met de beste spelers ter wereld die 24 uur per dag oefenen met de beste hulpmiddelen die er te vinden zijn. Ray introduceert hier zijn All weather portfolio. Hij legt bloot dat de meeste portfolio’s in een crisis meer dan 25-40% dalen omdat ze veelal 50% of meer aandelen bevatten, de rest obligaties.

Bij zo’n portfolio hoop je eigenlijk op het volgende:

Volgens Ray zijn aandelen 3x zo riskant als obligaties, door een 50/50 verdeling aan te houden is je risico dus eerder 95% dan 50%. De meeste portfolio’s zijn daarom ingericht om het erg goed te doen in een stijgende (Bull market) en slecht in een dalende (Bear market). 99% van de investeerders gebruikt deze manier van redeneren niet.

Ray ziet het als volgt; elke investering heeft een seizoen waarin het floreert. Het leven is opgebouwd uit seizoenen. What comes after Autumn? Mostly winter. Het leven bestaat net als de natuur uit seizoenen. Zo ook de markten. Waarom zou je dan een portfolio aanhouden die geschikt is voor één type seizoen? Het is net alsof je geen dak op je huis hebt en hoopt dat het jaarrond zomer blijft. WTF?! De meeste mensen gaan door het leven hopend dat het nooit winter wordt, in plaats van zich er op voor te bereiden. Jim Rohn heeft hier mooie speeches over. Don’t wish it was easier, wish you were better. Anyhow, wederom zie je de noodzaak van spreiding.

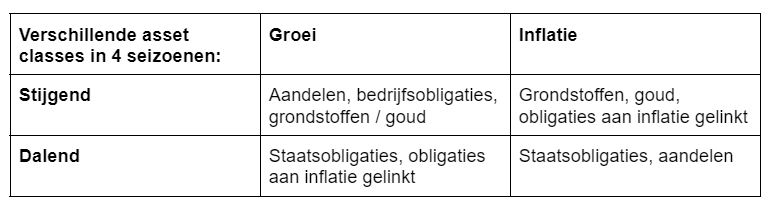

Kiek, eigenlijk zijn er 4 seizoenen of mogelijke scenario’s:

Als je weet dat er 4 scenario’s / seizoenen zijn, dat is het handig om 25% van je vermogen in te delen in elke categorie.

Dit ziet er volgens Ray Dalio als volgt uit:

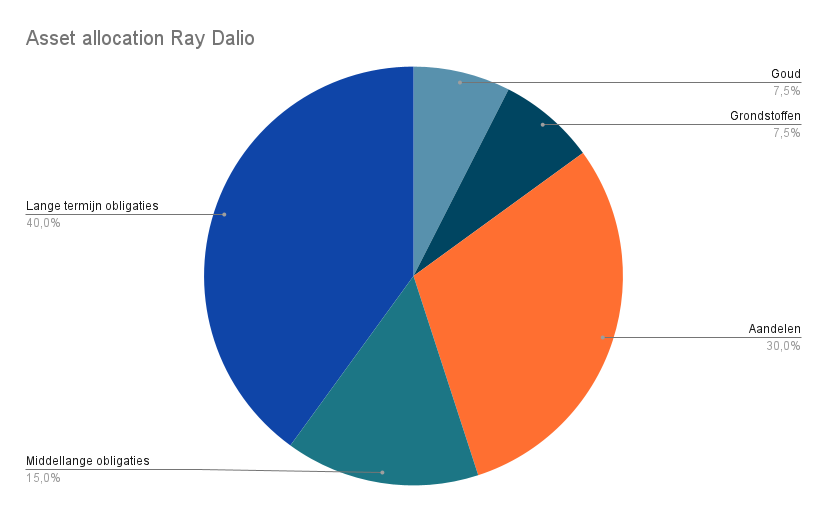

De verdeling van Ray is als volgt (Dit is enkel ter illustratie, onze verdelingen zijn bijvoorbeeld al heel anders):

Dit betekent natuurlijk niet dat je exact deze verdeling moet toepassen. Zelf blijf ik dit altijd een moeilijk onderdeel vinden. Je ratio wil vaak andere dingen dan dat je strategie je verteld. Daarnaast is het momenteel een lastige vraag of je wel in obligaties wil zitten. Het belangrijkste is denk ik dat je het concept van spreiding snapt en hier een eigen strategie op loslaat. Last but not least: Herbalanceren. Het advies is om periodiek (Maandelijks of wellicht jaarlijks) je verdeling te bekijken en te herbalanceren. Hiermee verkoop je automatisch op het hoge punt en koop je assets die minder waard zijn geworden terug.

6. The billionaires playbook – invest like the .001%

In dit hoofdstuk wordt de kennis samengevat die Tony opgedaan heeft uit het interviewen van meer dan 50 self-made billionaires. Volgens Tony hebben al deze personen dezelfde 4 obsessies:

We zullen niet elk interview stuk voor stuk behandelen, een stukje dat gaat over de zin van het leven en niet over beleggen willen we wel graag delen.

John templeton eindigde zijn interview in het boek met de volgende prachtige woorden: “What are the purposes of god? Why did God create the universe? God expects us to grow spiritually. He gives us trials and tribulations just like you have examinations in school, because it may help you to grow into a greater soul than you would have otherwise. So life is a challenge. Life is an adventure. It’s a marvelous, exciting adventure. All of us should do the best we can as long as we are allowed to be on this planet”.

7. Just do it, enjoy and share it

Het laatste en belangrijkste hoofdstuk; Ga aan de gang en geniet er van! Success without fulfillment is the ultimate failure. The final secret, the key to a rich life, is to enjoy and share it! But first you must take action. If what you learn leads to knowledge, you become a fool; but if what you learn leads to action, you can become wealthy”.

Wealth is the ability to fully experience life. – Henry David Thoreau

De eerste beslissing die je kunt nemen voor een gelukkiger leven is volgens Tony om je te richten op wat je wel hebt in het leven in plaats van op wat je niet hebt. “Where focus goes, energy flows”. Je geeft zelf betekenis aan de gebeurtenissen in je leven, je perspectief bepaalt hoe je je leven ziet. Door de betekenis van dingen te veranderen verander je je emoties, en daarmee ook direct je leven. Vanuit deze positieve focus en betekenis neem je ook betere acties. Jim Rohn omschrijft het als volgt: “Every day, stand guard at the door of your mind, and you alone decide what thoughts and beliefs you let into your life. For they will shape whether you feel rich or poor, cursed or blessed.”

Als allerlaatste afsluiter; geven maakt gelukkiger dan krijgen!

Succes met je zoektocht naar rijkdom, geluk en wijsheid! Enjoy the ride, and remember to struggle well 😉 ! Het leven bestaat uit seizoenen, je hebt nu eenmaal te accepteren dat het af en toe winter wordt. Dus zorg dat je voorbereid bent op de winter, en er zo veel mogelijk van leert in plaats van te klagen en te verlangen naar zomer. Richt je focus op alles wat er wel is, alles wat je al wel hebt behaald. Onderneem dagelijks kleine stappen, zoek de weerstand op om je zelfvertrouwen te boosten. Dan zul je zien dat je zelf de koers van je leven bepaald en voluit kan leven.

I am the master of my faith, I am the captain of my soul.

We make a living by what we get. We make a life by what we give. – Winston Churchill

The point of living is to believe the best is yet to come. – Peter Ustinov

Meer informatie over mindset en ontwikkeling? Check onze Academy

Waarom deze content? We maken deze content om het leven van mensen te verrijken en in de hoop te kunnen helpen hun horizon te verbreden. Er zijn veel mogelijkheden om je leven zo in te richten als jij wil, zolang je je bewust wordt van wie je bent en wat je wil. Wellicht planten we het zaadje dat uitgroeit tot een mooier bewuster leven. We doen dit vanuit onze passie voor groei, die we ontzettend graag met je delen!

Wij zijn geen financieel experts en maken onze eigen overweging op basis van de voor ons beschikbare informatie. Dit is geen financieel advies, enkel bedoeld om je van informatie te voorzien zodat je een weloverwogen keuze kan maken! We delen deze informatie puur en alleen vanuit een passie voor ontwikkeling en financiële groei en hopen je hiermee iets verder te helpen in je zoektocht.

To avoid criticism, say nothing, do nothing, be nothing. – Aristotle